「食包研会報」(日本食品包装研究協会) 2003年1月号に掲載

㈱シーエムシー・リサーチ 代表取締役

須藤正夫

1. ポリエステル包装材料の市場規模と樹脂の種類

飽和ポリエステル樹脂(以下ポリエステルと略)は合成繊維として大きな発展を遂げたが,近年フィルム,ボトルなど非繊維用の成長が著しい。この背景にはフィルム,ボトルとしての性能が優れている他に,①繊維が大型市場を形成しており,コスト競争力がある,②リサイクルが容易で,ハロゲン,「環境ホルモン」など有害物質を含んでおらず環境対応型素材である,③共重合技術の発展などがある。

2001年のポリエステル系包装材料の需要は65万トンと推定され,63万トンの繊維を初めて追い抜いた記念すべき年であった。

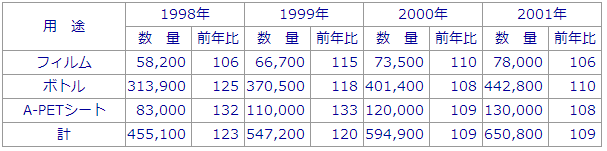

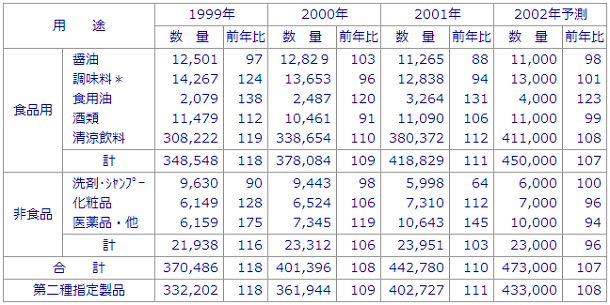

表1にポリエステル系包装材料全体,表2にフィルム,表3にボトルの需要推移を示す。

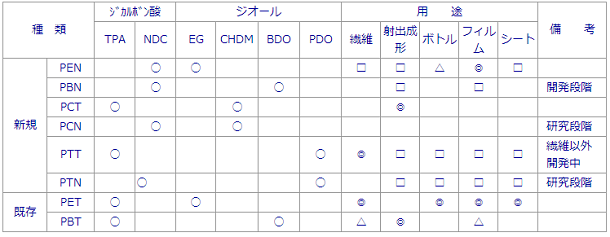

ポリエステルはジカルボン酸とジオールからなる熱可塑性樹脂でモノマーの種類,組み合わせが多く,その代表がポリエチレンテレフタレート(PET)だが,この数年,新規モノマーとそのポリエステルの開発が盛んである。表4に飽和ポリエステル樹脂の種類と構成モノマーを示す。

本稿では1,3-プロパンジオール(PDO),1,4-シクロヘキサンジメタノール(CHDM)を中心とする新規ポリエステル原料とそのポリマー,コポリマーの包装材料分野における新しい動向に焦点を当て解説する。

先に述べたように,PETは物性と価格のバランスが優れているので,大型市場を形成しているが,ホモPETで限界がある用途はTPAまたはEGの一部を他のジカルボン酸またはジオールで置き換え改良することが出来る。表4に新規ポリエステルの種類,表5に包装用のコモノマーと用途の関係を示す。

[本稿で使用した略称]

新規ポリエステル

PEN(ポリエチレンナフタレート),PBN(ポリブチレンナフタレート),PCT(ポリシクロヘキサンジメチルテテフタレート),PCN(ポリシクロヘキサンジメチルフタレート), PTT(ポリトリメチレンテレフタレート),PTN(ポリトリメチレンナフタレート)

ジカルボン酸

IPA(イソフタル酸),TPA(テレフタル酸),DMT(ジメチルテレフタレート), NDC(2,6-ナフタレンジカルボン酸ジメチル)

ジオール

PDO(1,3-プロパンジオール),BDO(1,4-ブタンジオール), NPG(ネオペンチルグリコール), CHDM(1,4-シクロヘキサンジメタノール)

2. 新規モノマー,ポリマーの開発状況と包装材料

2.1 1,3―プロパンジオールとそのポリエステル

(1)開発動向

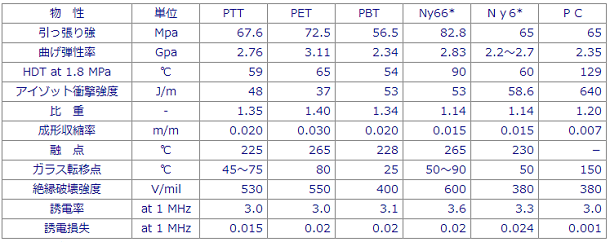

1999年秋以降,デュポンがバイオ技術で開発中のポリトリメチレンテレフタレート(PTT)が一般紙で「バイオでつくる『夢の糸』」の見出しが目につくようになった。ポリエチレンテレフタレート(PET)は,酸成分がテレフタル酸(TPA),グリコール成分がEGであるのに対して,PTTはグリコール成分をPDOとする飽和ポリエステル樹脂の一種で,PETより柔らかく,ナイロンのように黄ばみが無く,両者の長所を併せ持っている(表6)。

PTTは市場開拓が先行しているシェル ケミカルズが2010年に世界で100万トン*の需要を見込む程の新規大型ポリマーである(*化学工業日報02.3.29,石油化学新報02.4.3など)。

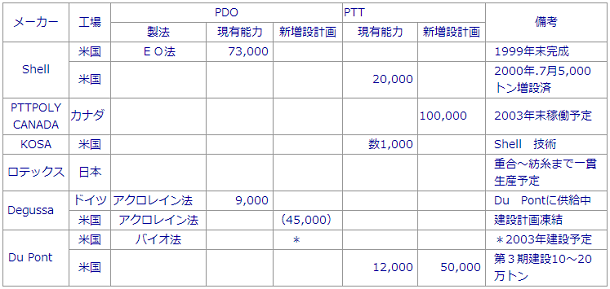

同社は年産7万3,000トンのEO法PDO設備が1999末完成した。PTTは米国内で年産2万トンの設備が稼働中で,さらにカナダのSGF Chimeと折半出資で「PTTPOLY・CANADA」を設立,カナダのモントリオール郊外に10万トン設備を新設する計画で2002年着工,2003年末操業を開始する予定である。

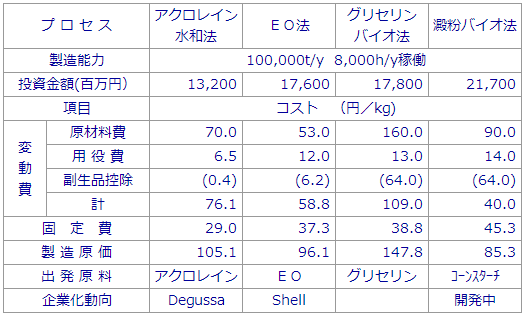

Degussaはアクロレイン法でPDOを企業化,現在,ドイツに建設した年産9,000トン設備が稼動しておりデュポンに供給している。

デュポンはPDOをバイオ技術で開発しており,2000年8月,英国のテート・アンド・ライル・シトリック・アシッドと共同開発に関する契約を締結,2003年に商業プラントを建設する予定である。PTTは現在,年産1万2,000トン設備で生産しているが第1期5万トン,将来20万トンまで増設する構想を持っている(表7)。

(2)フィルム分野の可能性

PTTは繊維用の開発が先行しているが,フィルムなど包装材料の可能性も高く,水面下の開発競争は活発である。

結晶性樹脂は延伸することで,ガスバリアー性,透明性,強度が向上する性質を持ち,PETはこの特性を利用し,2軸延伸フィルムが年間20万tの市場を形成している。一方,PBTはガラス転移点が低いので,延伸適性が無く,延伸フィルムとして利用されていない。PTTはガラス転移点がPBTより高く,延伸適性があり,結晶化が速いので,製膜生産性が優れていると予想される。

また,飽和ポリエステル樹脂はジオール成分の炭素数が多いと柔らかくなるという性質がある。炭素数は,2個のEGを原料とするホモPETフィルムは硬いが,EGの一部を炭素数が4個のBDOで置き換えることで柔らかくすることが出来る。この性質を利用して,BDOを共重合したフィルムが缶用ラミネートフィルムや鋼板用化粧フィルムとして開発されている。PTTのグリコール成分は,炭素数が3個のPDOが原料であり,柔軟な性質を持ち,PETフィルムとは異なる用途を開拓することが予想される。

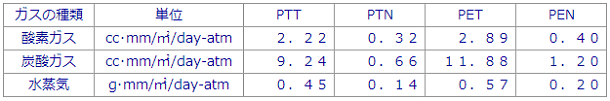

PTTの酸成分を全量NDCに置き換えたポリトリテトラメチレンナフタレート(PTN)は,PENを上回るガスバリアー性を持っており,UVバリアー性もPENと同等と推定される。結晶化速度は,PTTと同じ挙動を示すことが想定され,生産性も高いと見られ,新しいバリアーフィルムとして発展する可能性がある。

PDOはこのように新しいタイプのポリエステルフィルム原料と同時にPETフィルムに柔軟性を付与するコモノマーとして重要な役割を担い,PETフィルムの使用領域の拡大に寄与することが予想される。PDOが低廉な価格で供給が可能となったことから,フィルム分野の開発競争も活発になっている(表8)。

(3)コポリマーで可能性を秘めているボトル

ポリエステルの延伸適性を利用した用途の一つがボトルで,小型PETボトルが解禁されて以来,その利便性から缶を代替し急増している。

PTTは延伸適性があり,延伸ブローボトルの製造は可能だが,耐熱性,ガスバリアー性など諸物性はPETより劣る。ホモPTTではPETを差別化することは困難だが,イーストマン ケミカルの特許〔*US 5,989,665(Nov.23.1999)〕によると,ジオール成分としてPDO,酸成分として,TPA,NDC,コモノマーとしてEG,IPAを用いたコポリマーが優れたガスバリアー性を示している。

PTT系のボトルはフィルムと同様,コポリマーで発展することが予想される。

フィルムの項で述べたように,PTNは優れたガスバリアー性を持っており,UVバリアー性もPEN同等と予想され,成形性もPTTと同様に優れていることから新しい飽和ポリエステル樹脂としてボトル分野でも発展する可能性を秘めている(表9)。

2.2 1,4-シクロヘキサンジメタノールとそのポリエステル

(1) 開発動向

シクロヘキサン環を持つジオールでは唯一商業生産されているのが,1,4-シクロヘサンジメタノール(CHDM)で,飽和ポリエステル樹脂の有力な原料であると同時にコーティングレジンなどファインケミカル分野でも有望な用途が多い。

CHDMは1950年代にイーストマンが企業化し,主として自社のPETG用に自家消費してきた。この間,ヒュルス,東和化成工業などが小規模生産していた時期もあるが,実質的には約50年間イーストマンの1社体制が続いていた。

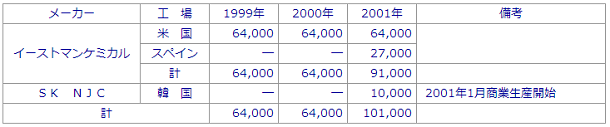

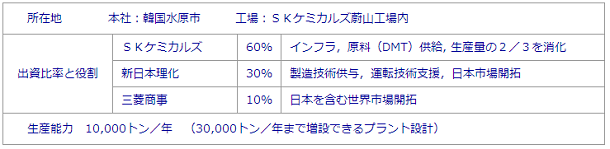

1998年,韓国のSKケミカル,新日本理化,三菱商事の日韓3社で合弁会社「SK NJC」を設立,1999年,年産10,000トンのプラント建設を着手,2000年7月に完成した。CHDMのメーカー別生産能力推移を表10に示す。

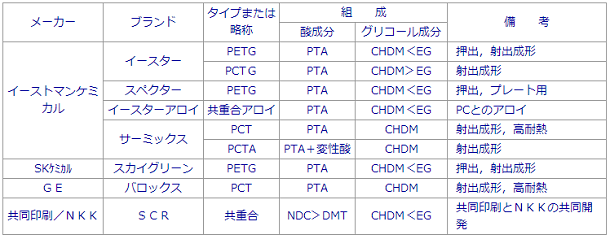

① イーストマン ケミカル

CHDM工場はキングスポート(米国)にあり,年産64,000トンの大型プラントで生産している。同社は塗料用に少量販売しているが,主体は飽和ポリエステル樹脂の共重合用モノマーとして自家消費することに徹する戦略をとっているため,日本のポリエステルメーカーは調達出来なかった。

イーストマン ケミカルはCHDMの共重合樹脂(PETG)を米国で生産し,海外へ輸出しているが,需要が拡大しているアジア地区の生産拠点としてマレーシアで年産30,000トンの設備を建設した。同工場完成に伴い,PETGの新グレードを開発, 相次いで市場に投入,新規用途開拓を精力的に行っている。

② SK NJC

韓国の化学メーカーであるSKケミカルズと,新日本理化,三菱商事の合弁会社「SK NJC」を設立,CHDMの年産1万トンプラントを2000年7月に建設,試運転を経て,2001年1月,商業生産を開始した。新日本理化はSK NJCに技術を供与,原料はSKケミカルズが供給,三菱商事は販売を担当している。

CHDM計画と併行して,SKケミカルズはPETG年産3万5000トンのプラントを建設していたが,CHDMと同時期に操業を開始,「スカイグリーン」のブランドで販売している。日本では三菱商事プラスチックが販売を担当,用途開拓に取り組んでいる(表11)。

(2) CHDM系ポリエステルの種類と特徴

CHDM系ポリエステルは,CHDMの置換率を変えることで,各種の性能を引き出すことが出来る。EGを全量CHDMに置きかえたポリエステルは高耐熱性のエンプラ,ポリシクロヘキサンジメチレンテレフタレート(PCT)で,50mol%未満はPETG,50mol%以上,100mol未満はPCTGと分類される。PCTの酸成分の一部をIPAで置きかえたPCTAもイーストマン ケミカルが開発している。

イーストマン ケミカルは共重合比率を公表していないが,国内のポリエステルメーカーは,深絞り適性改良を目的としたA-PETシート用グレードは10mol%,ヘビーゲージシート用20mol%,射出成形用30mol%と推定している。加工メーカーはこれらのグレードを購入し,直接成形することもあるが,用途に合わせ,ホモPETをブレンドし,CHDMの含有量をコンロトールする例が多いとみられる。

CHDM系ポリエステルの中で,PETGは半硬質,硬質塩化ビニルの代替材料として急速に発展している。

CHDMを原料とするポリエステル樹脂の種類を表12に示す。

(3)CHDM系ポリエステル樹脂の包装材料用途

CHDM系ポリエステルはこれまで,イーストマン ケミカルがほぼ独占的に供給しており,詳細は不明だが,日本国内の需要規模はイースターが1万トン,スペクター4,500トン,計1万4,500トンと推定される。

イースターの押出成形用はA-PETシート,シュリンクフィルムが中心である。A-PETシートは塩ビ代替し,急速な成長を遂げ,表1に示したように2001年の需要は13万の市場を形成,惣菜など食品用が75%,非食品用が25%の構成である。

これまでホモPET系,CHDM変性系,IPA変性系の3タイプあったが,後述するように,2002年,三菱化学が自社開発した,ナフタレン誘導品変性タイプを上市し優れた紫外線バリアーが注目されている。価格が安いホモPET系が需要の中心だが,CHDM変性系A-PETシートは 深絞り適性,成形精度などが優れており電気器具などの高級ブリスターパックなどに需要を持っている。

シュリンクフィルムは,小型PETボトルのラベル用が急増していること,塩ビ代替が進行していることからこの用途は大幅な需要の伸びを示している。ラベル用のシュリンクフィルムは1999年の需要が1万トンで,塩ビが80%を占めていた。2001年の需要は2万5000トンに拡大し,塩ビにシェアは5%を割り,OPSが60%,PETが30%の構成で供給構造が大きく変動している。

PET系フィルムは柔軟性などの問題からホモPETは使用されておらず,東洋紡績はネオペンチルグリコール変性PET,三菱樹脂はイーストマンのCHDM変性PETを採用している。

PET,OPSシュリンクラベルは小型PETボトルが今後も需要拡大が予測されること,ラベル幅が広くなる方向にあることなどから今後も高成長が予測される。

<カレンダー成形>

現在,軟質塩化ビニルフィルム,塩ビレザー,硬質塩化ビニルシートはカレンダー法で製造されている。

イーストマン ケミカルは2000年6月,カレンダー加工用のCHDM系共重合ポリエステル樹脂「TSUNAMI」を開発,日本市場に投入した。「TSUNAMI」の生産はマレーシア工場を主力とし,米国および英国でも生産体制を整える方針である。

「TSUNAMI」は,均一な厚みと高精度が要求される精密印刷やラミネーション分野での使用安定性に優れ,個別使用の色やロットの切り替えが容易である点が特徴で,透明性や耐衝撃性,冷間曲げ加工性,2次加工性も優れている。

(4) 価格動向

CHDMの価格は東和化成が小規模プラントで生産していた1990年当時,500~600円/kgの水準であった。SK NJC品の日本国内価格は300円/kg台後半と見られる。SK NJCの生産能力は現在10,000トン/年だが,30,000トン/年まで増設出来る設計になっており,大型化が進行すれば300円/kg台前半の価格が予想される。

2.4 2,6-ナフタレンジカルボン酸ジメチル(NDC)

(1) NDCの開発動向

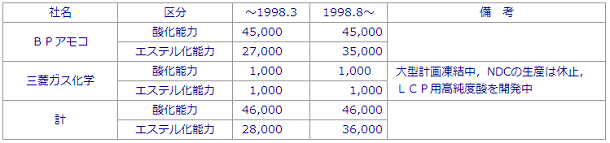

現在,NDCの生産設備を持っているのは,BPアモコ(米国)と三菱ガス化学の2社だが,三菱ガス化学は現在,PEN(ポリエチレンナフタレート)原料としてのNDCの生産は休止しており,LCP(液晶ポリマー)原料としての高純度酸開発用に運転している。従って,NDCを生産しているのは,世界でBPアモコ1社である。

① BPアモコ

アモコ(現BP)は1995年夏,量産プラントを完成し,1996年初頭から営業運転を開始した。当初はトラブルが重なり低稼働率で推移したが,1997年4月本格生産を開始,98年3月,設計能力の年産27,000トンに達した。1998年8月にエステル化能力35,000トンに増強している。

② 三菱ガス化学

日本で最初にNDCを供給したのは三菱ガス化学である。同社はNDCに関して,数多くの製法を研究しており1990年に2,6-MIBN法によるセミコマーシャルプラントを建設し,操業を開始した。1992年~1994年は帝人への供給の大部分を占めたと見られる。

同社は量産技術を確立しており,2万トン規模のコマーシャルプラントの建設を検討してきたが,アモコがエステル化能力を増強したこと,予想ほどNDCの需要が拡大しなかったことから,この計画を凍結し,LCP向けに高純度酸の市場開拓に重点を置いた戦略に転換している。

BPアモコは商業生産開始とともに,1.5$/lb(米国仕切り価格)で供給を開始した。その後,1997年1月に1.6$/lbに値上げしている。日本におけるNDCの調達価格は,450円/kg程度と推定される(表13、14)。

(2) NDC系ポリエステルの特徴と用途

NDC系ポリエステル樹脂ではPENが代表的で,日本国内で帝人が樹脂を供給している。フィルムも帝人が供給していたが,ポリエステルフィルム事業をデュポンと事業統合し,帝人デュポンフィルムを設立した際,PENフィルムも移管した。

① ボトル

PEN系ボトルはPETボトルと比較すると次のような特徴を持っている。

①ガラス転移点が高く,耐熱性が優れている,②耐アルカリ性,耐薬品性が優れている,③UVバリアー性が優れている,④フレーバー吸着性が低い,⑤ガスバリアー性が優れている。

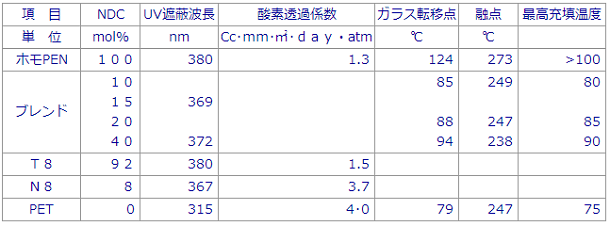

ホモPEN,共重合,ブレンド樹脂の特性を表15に示す。

これらの性能を最も活用した用途はビール用のリターナブルボトルである。1999年に欧州第2位のビールメーカーであるデンマークのCarsbrgが380ccのリターナブルボトルに本格採用,同年8月に販売を開始した。PEN樹脂は帝人が供給している。樹脂量は初年度で380トンの規模と見られている。

PETリッチ共重合およびブレンド樹脂は,小型PET樹脂の急増で,ガスバリアー性付与の用途で発展が期待されたが,コストが高いこと,他のガスバリアー性付与技術が発展したので,大きな進展はなかった。

UVバリアー用途も開発が停滞しているが,コカ・コーラが紫外線による飲料の変色対策でNDCを低モル共重合したPETを採用する動きが注目されている。

②フィルム

フィルムは,PEN樹脂の需要を牽引してきた用途で,国内需要は2,000トン台と推定される。紫外線およ各種ガスバリアー性が優れているので,内容物を保護するには好適だが高価なので包装用フィルムには用いられていない。

開発初期は8mmビデオカメラ用やS-VHSの180分テープなどに採用されPENフィルムの最大の用途であったが,PETフィルムの性能が向上したことから需要は大きく後退した。

その後発展した用途は1996年に登場したAPS写真フィルム用である。現在,PENフィルムの30%を占める主力用途と推定されるが,デジタルカメラが急速に発展しておりAPSの需要は大きく後退,これに伴いPENフィルムの減少している。

これらの用途に代わって大きく伸びているのがコンピュータのバックアップテープ,電気絶縁テープなどが大きく伸びている。コンピュータのバックアップテープはAPS写真フィルム用を抜き最大の用途になったと推定される。

PENフィルムは民生用途では苦戦を知られているが,工業用途で大きく発展しており,今後も順調に成長することが予測される。

2.5 共重合ポリエステル樹脂:「Novapex U-110」

(1)「Novapex U-110」の開発動向

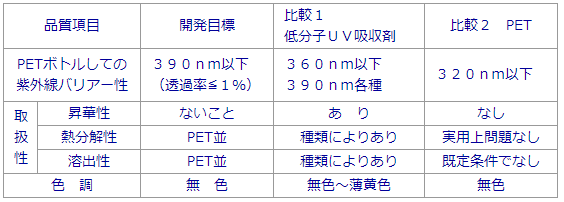

PET樹脂に紫外線バリアー性を付与する有力な方法の一つに三菱化学の共重合ポリエステル樹脂「Novapex U-110 」をマスターバッヂレジンとし,PET樹脂にブレンドする方法がある。三菱化学は下記を開発目標とし,研究開発を1986年に開始した(表16)。

「Novapex U-110」はナフタレンジカルボン酸誘導体とナフタレンテトラカルボン酸誘導体をキイ成分とする紫外線バリアー共重合ポリエステル樹脂で,1992年,日本ユニペットを通じて上市した。

「Novapex U-110 」はPETブレンドして使用されるが,1/30のブレンド比で概ね390nm以下の紫外線を殆ど透過せず,N-8(NDC8mol%),紫外線吸収剤15%添加のPETより優れている。

「Novapex U-110」をブレンドしたPETボトルの繊維用再生利用では,他の回収PETボトルにより「Novapex U-110」は希釈されるため,含有比率は大幅に低下するが,100%「Novapex U-110」ブレンドボトルを想定しても操業性,物性とも単体PETとの有意差がなく,通常のPET同様のリサイクルルートに乗せることが出来る。

(2)「Novapex U-110」の用途展開

「Novapex U-110」はボトル用PET樹脂で市場開拓が進んだ。1992年,不二家の「レモンスカッシュ」の耐熱圧ボトルに初めて採用され,その後,炭酸飲料,医薬品用,マウスウォッシュ用,ボディーシャンプー用などの用途が拡大している。最近では発売以来117年という清涼飲料では最も古いの歴史を持っている,アサヒ飲料の「三ツ矢サイダー」が99年3月よりグリーン着色から「Novapex U-110 」に切り換えている。

三菱化学は2002年秋,「Novapex U-110」を配合したA-PETシート「ノバクリアーUG007」シリーズを上市した。紫外線による内容物劣化を嫌う枝豆,カット野菜など生鮮食料品や味噌などの食品、酒や果汁など飲料,化粧品,サニタリー製品など非食品用の広い分野で用途開拓を開始している。

A-PETシートの需要量は1995年が4万7000トンで,2001年は表1に示したように13万トンと大きく成長した。塩ビ代替需要が一巡したので,今後,伸び率の鈍化が予測されているが,「ノバクリアーUG007」シリーズはこれまでにない,新しい機能が付与されたことで,A-PETシートの使用領域が大きく拡大することが期待される。

出典一覧

1)PETフィルム工業会, 但し自消, 輸入は筆者推定

2)PETボトル協議会

3,10,13)「2000年版ポリエステル樹脂総合分析」2000年シーエムシー

4,6)マルチクライアント調査「1,3-PDO,PTTの製造,用途および経済性」より作成;シーエムシー,2000年8月報告)

5,8,9,11,12)「新しい機能性モノマーの市場展望」を加筆修正;2002.3シーエムシー・リサーチ

7)「工業材料」98.1 日刊工業新聞社

14)シーエムシーセミナー2000.2.28 「フィルム・ボトルの新しハイバリアー化技術」

予稿集(三菱化学・田中克二)

㈱シーエムシー・リサーチ 代表取締役

須藤正夫 (すどう まさお)